美國製造業PMI創2016年8月以來的最低點,頻臨50擴張的臨界點,川普老兄變來變去的美中貿易政策,給產業帶來最大的傷害,不是關稅,不是貿易,而是“不確定性”(uncertainty) ,不確定性讓廠商訂單週期縮短、商業能見度降低、資本支出保守、庫存降低,在ISM的要素中,對New orders、Production、Backlog orders、Inventories

、Customers' inventories(庫存降低是減項)、Suppliers' deliveries都是負面影響。如果不確定性,透過商品漲價和媒體,進一步影響消費信心和消費支出的話,影響將更大,如果一定要課關稅,早早定案比較好,把國家關稅當作商業談判類似的籌碼運用,將讓不確定性傷害整個國家經濟。

https://www.instituteforsupplymanagement.org/ISMReport/MfgROB.cfm?navItemNumber=12942

Richard只談基本面-Richard's Research Blog

這是一個產業基本研究blog,內容方向為:(1)總體經濟、(2)科技產業研究、(3)科技新聞分析、(4)公司基本研究。討論包括:市場、產品、技術、業務、競爭力、產業動態、企業策略、財務數字、獲利能力等議題,期望了解產業及公司的長期獲利潛力。(基本面定義:和企業獲利有關的稱為基本面) 意見討論歡迎留言或來信,如需簡報服務請聯絡信昕產研richardresearchblog@gmail.com

2019年8月2日 星期五

2019年5月28日 星期二

長篇: 手機螢幕指紋辨識(FoD)產業分析-2019/5

一、市場-產值:2019年全球手機螢幕指紋(FoD)模組產值成長5倍達14.7億美元

手機電容式指紋辨識技術,近年隨著技術成熟、20多家競爭者加入,價格快速下跌,指紋辨識晶片價格已跌破1美元,估計全球電容式指紋辨識晶片產值從2017年13.1億美元,跌到2018年10.5億美元,再跌到2019年的7.3億美元。而螢幕指紋辨識(FoD; Fingerprint on Display,或稱為屏幕指紋/屏下指紋)技術於2018年正式量產,IHS Markit估計2018年全球FoD模組出貨量29.5M,2019年預測大幅成長到199.8M,本文採用IHS Markit 2018年的數字29.5M,但調高2019年出貨預測量為220M,成長650% YoY,再計算全球FoD模組產值2018年為2.4億美元(假設超聲波ASP 15美元、光學屏下7.5美元),2019年預測產值成長510% YoY到14.7億美元(假設超聲波ASP 12美元、光學屏下4.5美元)。

螢幕指紋辨識按技術分為(1)超聲波屏下、(2)光學屏下(CIS)和(3)光學屏下(TFT sensor)三種,2018年初Synaptics和匯頂(Goodix)的光學屏下(CIS)指紋辨識開始被中國手機品牌採用,2H18匯頂第二代光學屏下(CIS+Lens)指紋推出後席捲市場,2019年繼續在中國品牌放大量,神盾(Egis)的光學屏下指紋被Samsung Galaxy A系列採用,Qualcomm(高通)的超聲波(Ultrasonic)屏下指紋被Samsung Galaxy S10/10+採用,2019年是螢幕指紋(FoD)技術起飛的一年,從數量看,光學屏下(CIS)指紋2019年預估出貨量157M,佔了大部分螢幕指紋市場,超聲波屏下指紋預估出貨量約60M,但因為價格12美元,遠高於光學屏下(CIS)模組的4.5美元,因此從產值看,兩者差不多都是大約7億美元。用TFT當感應器(sensor)的光學屏下指紋技術,2H19將由OXI(上海籮箕)率先小量產,2020其他廠商有機會陸續跟進。

3. 2019年FoD爆發成長的原因

經過幾年的技術開發, 2018年FoD手機量產導入中國品牌旗艦手機,加上CIS+Lens方案成熟售價降低、全面屏對FoD的需求、AMOLED手機更加普及,2019年終於引來爆發性的成長,預估FoD手機出貨量將從30M成長650%到220M。除了Apple以外的所有主要手機品牌都大舉導入FoD。爆發成長的原因如下:

(1) 全面屏手機已成主流,市場對FoD手機需求殷切

(2) AMOLED面板產能增加,市佔率提升(1H19為止所有FoD方案都只能用AMOLED螢幕),2019年不含Apple有54%的AMOLED手機搭配FoD指紋辨識,預期2020年搭配率增加到73%

(3) 光學屏下CIS技術,經過第一代各種技術方案(Collimator、Pinhole、Micro lens)互相競爭之後,第二代CIS+Lens方案勝出,成本壓低刺激需求,技術抵定和量產能力提升,也讓手機廠沒有後顧之憂開始大量採用

(4) Vivo幾個先量產的FoD機種,市場反應良好,讓其他品牌積極跟進

(5) Qualcomm超聲波屏下指紋,技術和價格改善,終被Samsung旗艦機Galaxy S10大量採用

4. 2019年FoD從旗艦機往下進入中階手機市場

Vivo是2018年FoD最大用戶,2019年繼續成長,除了高階X系列的X27繼續使用FoD之外,也將FoD手機從旗艦機/高階手機,往下推進到量更大的中階手機,包含V系列的V27/V27 Pro、V15 Pro,和新上市的次品牌iQOO機種。

華為去年只有Mate少部分特殊版本使用FoD,2019年開始高階旗艦P30/P30 Pro全面採用FoD,預期2H19的高階Mate系列也將全面採用,而P/Pro系列和Mate/Pro系列都是一年可以賣10M的機種,這兩條產品2019年就有機會超過20M,加上中階機種如榮耀20也採用,整體用量緊追Vivo。但中美貿易戰對華為的零件禁運,是很大的變數,本文暫不考慮(也無法考慮)這個因素。

OPPO 2019年高階手機Reno續用FoD,去年中階手機K1已經開始用FoD,今年K3繼續用,關聯品牌Realme 1799元RMB中低階手機也開始用FoD。

小米去年只有高階手機特殊版使用FoD,2019年小米9/9 SE開始全面採用FoD,但受限於小米AMOLED手機在四大廠中比例最低,FoD需求潛力落後其他三家廠商。這些2019年1~5月已經發表的光學屏下指紋手機,全部是由匯頂供應,讓2019年匯頂FoD出貨量超過100M。

5. 2019~2020年光學屏下(CIS+Lens)方案仍是主流

照技術區分,2019年預估光學屏下(CIS)方案出貨量157M,其中絕大部分是第二代的CIS +Lens方案,Samsung和Vivo是兩大客戶,其次是華為、OPPO和其他中國品牌,匯頂是最大供應商,其次是神盾。預估2019年超聲波方案出貨量60M,主要是Samsung Galaxy S10/S10+和預期的Note 10所貢獻,Qualcomm是獨家供應商,至於去年FPC(Fingerprint Cards)公布的超聲波方案,一直沒看到量產跡象。OXI的光學屏下(TFT sensor)方案2H19有機會量產,可能的客戶包括聯想和小米,但量不大,2019年整個市場技術發展平穩,但預期2020年市場、技術、競爭的變數會比較大:

(1)光學屏下(CIS+Lens)應該仍是主流

(2)光學屏下競爭者可能增加2~4家

(3)超聲波除了Samsung使用之外,2H20有沒有機會開拓新客戶?

(4)光學屏下(TFT Sensor)將起量,並有OXI以外的廠商加入競爭

(5)市場對各種大面積感應區域(TFT Sensor/超聲波/CIS拼接)的價格接受度如何?

(6)適用LCD螢幕(display)的屏下指紋方案也將成熟,但能否起量不確定

三、客戶一: Samsung是2019 FoD市場爆發的重要推手

Samsung兩年前就試圖在高階手機導入螢幕指紋辨識,當時有四家指紋廠商同時研發光學屏下指紋送樣競標: Synaptics、匯頂、神盾和內部的Samsung System LSI部門,Qualcomm則用超聲波屏下指紋送樣,但這些廠商技術一直無法通過認證,直到2018年末,才確定2019年的Samsung S10/S10+採用Qualcomm的超聲波屏下指紋技術,Galaxy A系列的A50、A70、A80、A90使用以神盾為主的光學屏下指紋技術。

1. Samsung 2019年超聲波FoD需求量44M

Galaxy S系列和Note系列合計2017年出貨量估計約60M,2018年因為中國品牌切入高階手機增加競爭,以及Samsung本身產品設計創新減少,出貨量衰退到約50M,2019年因為增加機種數(S10e),以及增加功能下,預計恢復成長到55M,通常S/S+系列可賣兩年,第一年可賣30~35M,第二年可賣約7~10M,Note系列通常下半年上市,第一個半年大約可賣8~10M,假定Note繼續用Qualcomm超聲波屏下指紋,那2019年S/S+/Note合計大約可出貨44M超聲波屏下指紋。

2. Samsung 2019年光學屏下FoD需求量32M

Galaxy A系列原本定位在中高階市場,每個機種大約可賣兩年,A系列新舊機種一年合計大約出貨30~35M,佔Samsung全部出貨量約11%,產品範圍比較狹窄,而中階/中低階J系列手機,一個機種可賣三年,例如2Q18的時候,市場上同時存在J-2018版、J-2017版、J-Prime、J-2016版和J-2015版共五個機型,估計整個J系列一年可賣到150~180M台,佔Samsung全部出貨量約50~60%, 靠舊機型賣中-低階市場、新機型賣中-高階市場,這樣的價格帶和市場定位太過寬廣,以S、A、J三個系列來看,S系列數量佔15~20%、A系列佔10~12%、J系列佔50~60%,剩下是其他低價機種,S、A、J三個系列中用最低層的J系列佔總出貨量高達50~60%,對Samsung產品價格定位和blended ASP是不利的,推測因此Samsung 2019年想擴大A系列的產品定位和數量,往下侵蝕一部分原本J系列的中階市場,並增加一些高階功能,企圖改進產品組合來拉高或維持全公司的blended ASP,今年一口氣推出Galaxy A20、A30、A40、A50、A60、A70、A80、A90至少8款機型,估計全年A系列合計可出貨60~65M,成長100% YoY,因為有取代部份原本J系列的市場,目前有螢幕指紋FoD的機型為A50、A70、A80、A90至少4款,都是用光學式屏下指紋,全部或大部分由神盾供應,估計2019年需求量為32M。

2018年Vivo不但是FoD手機最先量產的品牌,也是FoD手機出貨量最大的品牌,另外,每年發表一支APEX概念機,在螢幕指紋技術上展示最先進的未來技術,2018 APEX概念機展示1/2大面積螢幕指紋,2019 APEX將指紋識別面積擴大到全螢幕,這兩款都是和OXI合作,雖然大面積FoD至今還無法量產,Vivo仍積極和各家指紋廠商一起研發最先進技術,去年匯頂推延OPPO R17供貨時程,推測就是因為和Vivo配合研發的新技術,可能有先賣Vivo的時間保障條款,造成OPPO公開指責,宣布五年禁用匯頂產品,並迅速更換由給思立微供貨,後來匯頂公開向OPPO道歉才恢復關係。

Vivo力推FoD,除了主觀上的產品開發方向之外,還有客觀上Vivo是AMOLED面板比重最高的中國品牌(目前全部FoD方案都只能用在AMOLED螢幕),力推FoD可以充分發揮自己的優勢,也讓對手因為受限於AMOLED機種數量少,無法全面抄襲追趕FoD設計。

OPPO和Vivo採用AMOLED螢幕很早,過去幾年這兩家公司一直是SDC(Samsung Display)在中國的重要客戶,AMOLED手機比例遠高於其他Android手機品牌,這一、兩年華為才拉高AMOLED手機比例,從去年開始也是BOE AMOLED面板ramp up的重要合作客戶,小米在四大品牌中AMOLED手機比例相對偏低。

概略估計2019年各品牌智慧型手機FoD模組需求量, Samsung總量290M,AMOLED比例65%,其中FoD比重39%,FoD模組需求量73M全球最大,Vivo總量115M,AMOLED比例50%,其中FoD比重85%,FoD模組需求量49M排第二位,華為總量230M,AMOLED比例25%,FoD比重70%,FoD模組需求量40M排第三,OPPO總量115M,AMOLED比例35%,其中FoD比重70%,FoD模組需求量28M,估計到2019年為止,Vivo還是中國手機品牌之中最大的FoD客戶。目前看華為受中美貿易展影響,2H19新機有變數, OPPO則有加快FoD採用的趨勢。

五、各種技術方案

從使用者的角度看,讓指紋辨識區域在螢幕(display)上面進行,稱為螢幕指紋辨識(FoD; Fingerprint on Display),如果從指紋辨識方案(solution)的角度看,在In-cell/On-cell指紋辨識技術出來之前,所有的方案,感應器(sensor)都是放在螢幕(display)下面,所以螢幕指紋辨識(FoD)和屏下指紋辨識(under display fingerprint)說的是同一件事,只是說法角度不同。

1. 第一代光學屏下指紋: CIS + 光準直器

適用於Flexible OLED和Rigid OLED面板,用OLED螢幕(display)自發光源,往上打到手指頭,反射下來的光有2~3%可以穿透display到達指紋辨識感應器,光有散射、折射、繞射等干擾需要處理,因此光學屏下指紋辨識方案有兩層結構,上層是光學層,下層是感應層,光學層用來讓光線更乾淨、影像更清晰,感應層用CIS(CMOS Image Sensor)接收光線形成影像。光學層有光準直器(optical collimator)、小孔陣列(pinhole array)、Microlens等做法,用半導體製程或MEMS(微機電)製程。許多人將這幾種方法稱為第一代光學屏下指紋。

(1)光學層-光準直器: 用半導體製程,在CIS感應區相同面積的矽材料上,製作出一塊內有許多光通道陣列的光準直器,讓指紋的反射光,穿過display進入準直器處理後才被CIS接收。光準直器和CIS都要用半導體製程,兩者還要用系統級封裝(SiP; system in package)結合成感應器。

(2)光學層-小孔陣列: 相對於光準直器在不透光材料中製作出透光的小管道,小孔陣列只有上下兩面有小孔,中間全部都是透光材料,製造方法不清楚,猜測也是半導體製程,同樣需要和CIS結合封裝成一個感應器。小孔陣列光學層比光準直器薄一點。

第一代方案的缺點,主要是成本高,成本高的原因如下:

(1)光學層用半導體製造成本高

(2)光學層和CIS晶片面積相當,大略等於指紋辨識區域,大約4x4mm到6x6mm之間

(3)CIS晶片和光準直器的封裝成本高

(4)封裝好的晶片,要和OLED display面板貼合,貼合的良率和面板損壞,增加成本

第一代CIS+準直器方案,由Synaptics領先量產,匯頂第二。

2019年FoD指紋辨識產業是一個爆發成長的時期,而且競爭者少,幾家廠商都可以享受很好的利潤,2020年競爭者可能增加2~3家,價格會降低,但市場份額應該還是高度集中化,價格應該還是會讓領先群有合理利潤,加上2020年有幾個新技術將起量,包括大面積TFT Sensor屏下指紋、LCD螢幕屏下指紋,單價更高、市場更擴大、技術挑戰也更大,是充滿機會的一年,整體看,2019~2020這兩年都將是FoD螢幕指紋產業的好年。

手機電容式指紋辨識技術,近年隨著技術成熟、20多家競爭者加入,價格快速下跌,指紋辨識晶片價格已跌破1美元,估計全球電容式指紋辨識晶片產值從2017年13.1億美元,跌到2018年10.5億美元,再跌到2019年的7.3億美元。而螢幕指紋辨識(FoD; Fingerprint on Display,或稱為屏幕指紋/屏下指紋)技術於2018年正式量產,IHS Markit估計2018年全球FoD模組出貨量29.5M,2019年預測大幅成長到199.8M,本文採用IHS Markit 2018年的數字29.5M,但調高2019年出貨預測量為220M,成長650% YoY,再計算全球FoD模組產值2018年為2.4億美元(假設超聲波ASP 15美元、光學屏下7.5美元),2019年預測產值成長510% YoY到14.7億美元(假設超聲波ASP 12美元、光學屏下4.5美元)。

螢幕指紋辨識按技術分為(1)超聲波屏下、(2)光學屏下(CIS)和(3)光學屏下(TFT sensor)三種,2018年初Synaptics和匯頂(Goodix)的光學屏下(CIS)指紋辨識開始被中國手機品牌採用,2H18匯頂第二代光學屏下(CIS+Lens)指紋推出後席捲市場,2019年繼續在中國品牌放大量,神盾(Egis)的光學屏下指紋被Samsung Galaxy A系列採用,Qualcomm(高通)的超聲波(Ultrasonic)屏下指紋被Samsung Galaxy S10/10+採用,2019年是螢幕指紋(FoD)技術起飛的一年,從數量看,光學屏下(CIS)指紋2019年預估出貨量157M,佔了大部分螢幕指紋市場,超聲波屏下指紋預估出貨量約60M,但因為價格12美元,遠高於光學屏下(CIS)模組的4.5美元,因此從產值看,兩者差不多都是大約7億美元。用TFT當感應器(sensor)的光學屏下指紋技術,2H19將由OXI(上海籮箕)率先小量產,2020其他廠商有機會陸續跟進。

二、市場-數量: 2019年全球手機FoD模組出貨量將從30M成長6倍到220M

1. 手機品牌以Vivo對FoD最積極

最積極推動FoD手機的品牌是Vivo,Vivo也是AMOLED手機比例最高的中國品牌,1Q18搭配Synaptics方案的屏下指紋手機X20 Plus首度量產,不久X21分別由Synaptics和匯頂兩家廠商一起供貨,是第一個突破百萬台規模的FoD手機,然後NEX、X23、NEX雙屏版陸續量產,都是用匯頂的方案。

2018年華為Mate RS保時捷版、Mate 20 Pro UD、Mate 20 RS保時捷版、榮耀Magic都用匯頂。OPPO R17/R17 Pro原本設計用匯頂,被延遲供貨後改用思立微(Silead),後來雙方和解後恢復使用匯頂方案,R15x和K1應該也用匯頂。

2018年小米8透明探索版用Synaptics方案,小米8屏幕指紋版改用匯頂,魅族16th/16th+用Synaptics,聯想Z5 Pro用匯頂、一加6T也用匯頂。

2. 匯頂第二代CIS+Lens方案成功讓市佔率高達90%

估計匯頂2018年FoD模組出貨量25~28M。2018年量產興起的FoD光學屏下指紋方案,雖然都是用CIS(CMOS Image Sensor)做感應器,但在光學層有很大的變化,一般將使用Collimator、Pinhole、Micro lens做光學處理的稱為第一代方案,用Lens做光學處理的稱為第二代方案,1H18第一代方案時,Synaptics和匯頂各有斬獲,2H18當匯頂的第二代CIS + Lens方案領先量產,有明顯的成本優勢,將模組價格從12~15美元很快的壓低到7~9美元,Synaptics沒有跟上,此後由匯頂囊括幾乎絕大部分FoD手機市場,2018年市佔率約90%。

3. 2019年FoD爆發成長的原因

經過幾年的技術開發, 2018年FoD手機量產導入中國品牌旗艦手機,加上CIS+Lens方案成熟售價降低、全面屏對FoD的需求、AMOLED手機更加普及,2019年終於引來爆發性的成長,預估FoD手機出貨量將從30M成長650%到220M。除了Apple以外的所有主要手機品牌都大舉導入FoD。爆發成長的原因如下:

(1) 全面屏手機已成主流,市場對FoD手機需求殷切

(2) AMOLED面板產能增加,市佔率提升(1H19為止所有FoD方案都只能用AMOLED螢幕),2019年不含Apple有54%的AMOLED手機搭配FoD指紋辨識,預期2020年搭配率增加到73%

(3) 光學屏下CIS技術,經過第一代各種技術方案(Collimator、Pinhole、Micro lens)互相競爭之後,第二代CIS+Lens方案勝出,成本壓低刺激需求,技術抵定和量產能力提升,也讓手機廠沒有後顧之憂開始大量採用

(4) Vivo幾個先量產的FoD機種,市場反應良好,讓其他品牌積極跟進

(5) Qualcomm超聲波屏下指紋,技術和價格改善,終被Samsung旗艦機Galaxy S10大量採用

4. 2019年FoD從旗艦機往下進入中階手機市場

Vivo是2018年FoD最大用戶,2019年繼續成長,除了高階X系列的X27繼續使用FoD之外,也將FoD手機從旗艦機/高階手機,往下推進到量更大的中階手機,包含V系列的V27/V27 Pro、V15 Pro,和新上市的次品牌iQOO機種。

華為去年只有Mate少部分特殊版本使用FoD,2019年開始高階旗艦P30/P30 Pro全面採用FoD,預期2H19的高階Mate系列也將全面採用,而P/Pro系列和Mate/Pro系列都是一年可以賣10M的機種,這兩條產品2019年就有機會超過20M,加上中階機種如榮耀20也採用,整體用量緊追Vivo。但中美貿易戰對華為的零件禁運,是很大的變數,本文暫不考慮(也無法考慮)這個因素。

OPPO 2019年高階手機Reno續用FoD,去年中階手機K1已經開始用FoD,今年K3繼續用,關聯品牌Realme 1799元RMB中低階手機也開始用FoD。

小米去年只有高階手機特殊版使用FoD,2019年小米9/9 SE開始全面採用FoD,但受限於小米AMOLED手機在四大廠中比例最低,FoD需求潛力落後其他三家廠商。這些2019年1~5月已經發表的光學屏下指紋手機,全部是由匯頂供應,讓2019年匯頂FoD出貨量超過100M。

5. 2019~2020年光學屏下(CIS+Lens)方案仍是主流

照技術區分,2019年預估光學屏下(CIS)方案出貨量157M,其中絕大部分是第二代的CIS +Lens方案,Samsung和Vivo是兩大客戶,其次是華為、OPPO和其他中國品牌,匯頂是最大供應商,其次是神盾。預估2019年超聲波方案出貨量60M,主要是Samsung Galaxy S10/S10+和預期的Note 10所貢獻,Qualcomm是獨家供應商,至於去年FPC(Fingerprint Cards)公布的超聲波方案,一直沒看到量產跡象。OXI的光學屏下(TFT sensor)方案2H19有機會量產,可能的客戶包括聯想和小米,但量不大,2019年整個市場技術發展平穩,但預期2020年市場、技術、競爭的變數會比較大:

(1)光學屏下(CIS+Lens)應該仍是主流

(2)光學屏下競爭者可能增加2~4家

(3)超聲波除了Samsung使用之外,2H20有沒有機會開拓新客戶?

(4)光學屏下(TFT Sensor)將起量,並有OXI以外的廠商加入競爭

(5)市場對各種大面積感應區域(TFT Sensor/超聲波/CIS拼接)的價格接受度如何?

(6)適用LCD螢幕(display)的屏下指紋方案也將成熟,但能否起量不確定

三、客戶一: Samsung是2019 FoD市場爆發的重要推手

Samsung兩年前就試圖在高階手機導入螢幕指紋辨識,當時有四家指紋廠商同時研發光學屏下指紋送樣競標: Synaptics、匯頂、神盾和內部的Samsung System LSI部門,Qualcomm則用超聲波屏下指紋送樣,但這些廠商技術一直無法通過認證,直到2018年末,才確定2019年的Samsung S10/S10+採用Qualcomm的超聲波屏下指紋技術,Galaxy A系列的A50、A70、A80、A90使用以神盾為主的光學屏下指紋技術。

1. Samsung 2019年超聲波FoD需求量44M

Galaxy S系列和Note系列合計2017年出貨量估計約60M,2018年因為中國品牌切入高階手機增加競爭,以及Samsung本身產品設計創新減少,出貨量衰退到約50M,2019年因為增加機種數(S10e),以及增加功能下,預計恢復成長到55M,通常S/S+系列可賣兩年,第一年可賣30~35M,第二年可賣約7~10M,Note系列通常下半年上市,第一個半年大約可賣8~10M,假定Note繼續用Qualcomm超聲波屏下指紋,那2019年S/S+/Note合計大約可出貨44M超聲波屏下指紋。

2. Samsung 2019年光學屏下FoD需求量32M

Galaxy A系列原本定位在中高階市場,每個機種大約可賣兩年,A系列新舊機種一年合計大約出貨30~35M,佔Samsung全部出貨量約11%,產品範圍比較狹窄,而中階/中低階J系列手機,一個機種可賣三年,例如2Q18的時候,市場上同時存在J-2018版、J-2017版、J-Prime、J-2016版和J-2015版共五個機型,估計整個J系列一年可賣到150~180M台,佔Samsung全部出貨量約50~60%, 靠舊機型賣中-低階市場、新機型賣中-高階市場,這樣的價格帶和市場定位太過寬廣,以S、A、J三個系列來看,S系列數量佔15~20%、A系列佔10~12%、J系列佔50~60%,剩下是其他低價機種,S、A、J三個系列中用最低層的J系列佔總出貨量高達50~60%,對Samsung產品價格定位和blended ASP是不利的,推測因此Samsung 2019年想擴大A系列的產品定位和數量,往下侵蝕一部分原本J系列的中階市場,並增加一些高階功能,企圖改進產品組合來拉高或維持全公司的blended ASP,今年一口氣推出Galaxy A20、A30、A40、A50、A60、A70、A80、A90至少8款機型,估計全年A系列合計可出貨60~65M,成長100% YoY,因為有取代部份原本J系列的市場,目前有螢幕指紋FoD的機型為A50、A70、A80、A90至少4款,都是用光學式屏下指紋,全部或大部分由神盾供應,估計2019年需求量為32M。

3. Samsung 2019年FoD模組需求金額6.5億美元

Samsung去年完全沒有FoD手機,估計2019年超聲波屏下指紋模組需求量為44M,假設ASP 12美元,金額US$528M,光學屏下指紋模組需求量32M,假設ASP 4美元,金額US$126M,合計需求金額6.5億美元,佔全球需求量14.7億美元的44%。

四、客戶二: Vivo推動FoD最積極,AMOLED比例最高,是最有潛力的客戶

2018年Vivo不但是FoD手機最先量產的品牌,也是FoD手機出貨量最大的品牌,另外,每年發表一支APEX概念機,在螢幕指紋技術上展示最先進的未來技術,2018 APEX概念機展示1/2大面積螢幕指紋,2019 APEX將指紋識別面積擴大到全螢幕,這兩款都是和OXI合作,雖然大面積FoD至今還無法量產,Vivo仍積極和各家指紋廠商一起研發最先進技術,去年匯頂推延OPPO R17供貨時程,推測就是因為和Vivo配合研發的新技術,可能有先賣Vivo的時間保障條款,造成OPPO公開指責,宣布五年禁用匯頂產品,並迅速更換由給思立微供貨,後來匯頂公開向OPPO道歉才恢復關係。

Vivo力推FoD,除了主觀上的產品開發方向之外,還有客觀上Vivo是AMOLED面板比重最高的中國品牌(目前全部FoD方案都只能用在AMOLED螢幕),力推FoD可以充分發揮自己的優勢,也讓對手因為受限於AMOLED機種數量少,無法全面抄襲追趕FoD設計。

OPPO和Vivo採用AMOLED螢幕很早,過去幾年這兩家公司一直是SDC(Samsung Display)在中國的重要客戶,AMOLED手機比例遠高於其他Android手機品牌,這一、兩年華為才拉高AMOLED手機比例,從去年開始也是BOE AMOLED面板ramp up的重要合作客戶,小米在四大品牌中AMOLED手機比例相對偏低。

概略估計2019年各品牌智慧型手機FoD模組需求量, Samsung總量290M,AMOLED比例65%,其中FoD比重39%,FoD模組需求量73M全球最大,Vivo總量115M,AMOLED比例50%,其中FoD比重85%,FoD模組需求量49M排第二位,華為總量230M,AMOLED比例25%,FoD比重70%,FoD模組需求量40M排第三,OPPO總量115M,AMOLED比例35%,其中FoD比重70%,FoD模組需求量28M,估計到2019年為止,Vivo還是中國手機品牌之中最大的FoD客戶。目前看華為受中美貿易展影響,2H19新機有變數, OPPO則有加快FoD採用的趨勢。

五、各種技術方案

從使用者的角度看,讓指紋辨識區域在螢幕(display)上面進行,稱為螢幕指紋辨識(FoD; Fingerprint on Display),如果從指紋辨識方案(solution)的角度看,在In-cell/On-cell指紋辨識技術出來之前,所有的方案,感應器(sensor)都是放在螢幕(display)下面,所以螢幕指紋辨識(FoD)和屏下指紋辨識(under display fingerprint)說的是同一件事,只是說法角度不同。

1. 第一代光學屏下指紋: CIS + 光準直器

適用於Flexible OLED和Rigid OLED面板,用OLED螢幕(display)自發光源,往上打到手指頭,反射下來的光有2~3%可以穿透display到達指紋辨識感應器,光有散射、折射、繞射等干擾需要處理,因此光學屏下指紋辨識方案有兩層結構,上層是光學層,下層是感應層,光學層用來讓光線更乾淨、影像更清晰,感應層用CIS(CMOS Image Sensor)接收光線形成影像。光學層有光準直器(optical collimator)、小孔陣列(pinhole array)、Microlens等做法,用半導體製程或MEMS(微機電)製程。許多人將這幾種方法稱為第一代光學屏下指紋。

(1)光學層-光準直器: 用半導體製程,在CIS感應區相同面積的矽材料上,製作出一塊內有許多光通道陣列的光準直器,讓指紋的反射光,穿過display進入準直器處理後才被CIS接收。光準直器和CIS都要用半導體製程,兩者還要用系統級封裝(SiP; system in package)結合成感應器。

(2)光學層-小孔陣列: 相對於光準直器在不透光材料中製作出透光的小管道,小孔陣列只有上下兩面有小孔,中間全部都是透光材料,製造方法不清楚,猜測也是半導體製程,同樣需要和CIS結合封裝成一個感應器。小孔陣列光學層比光準直器薄一點。

第一代方案的缺點,主要是成本高,成本高的原因如下:

(1)光學層用半導體製造成本高

(2)光學層和CIS晶片面積相當,大略等於指紋辨識區域,大約4x4mm到6x6mm之間

(3)CIS晶片和光準直器的封裝成本高

(4)封裝好的晶片,要和OLED display面板貼合,貼合的良率和面板損壞,增加成本

第一代CIS+準直器方案,由Synaptics領先量產,匯頂第二。

2. 第二代光學屏下指紋: CIS + Lens

第二代光學屏下指紋辨識方案,到底是誰發明的不太確定,匯頂曾公開說大家的方案都是抄襲他的,匯頂也確實是最先量產的廠商,主要改進的地方,是將光學層從準直器半導體製作和封裝,改為一般的光學鏡頭,CIS + Lens + IR-cut filter + 塑膠機構Holder + Controller + 軟板,這樣的結構就是一個定焦、小視野的簡單相機,而光學鏡頭和相機模組供應鏈相當成熟,成本比第一代方案降低很多,來自幾個方面:

(1)光學層從半導體製程改為簡單的鏡頭製程,成本降低

(2)CIS晶片不再需要和光學層用半導體封裝,只要把CIS和Lens組裝到模組中,而相機CCM模組產業成熟,製程簡單,成本降低

(3)透過2~4P的凸透鏡,將透過display上指紋辨識區反射下來的指紋影像,大幅縮小,這樣CIS晶片面積(die size)就可以縮小,相對於第一代方案,同樣製程每片八吋晶圓可產出的CIS顆粒是倍數計算的,成本降低不只一倍

(4)不用和OLED display面板貼合,省掉貼合成本和良率不佳對面板的損失,指紋產品研發和手機design in也完全和面板廠分開獨立,不需要面板廠配合,模組就直接固定在手機中框上

第二代CIS+Lens方案量產之後,將光學屏下指紋售價,從10~12美元,半年之內大幅壓低到6~8美元,今年更降低到4~6美元,而且廠商仍能維持很好的毛利率,就是因為這是結構改良帶來的cost down回饋給客戶,而不是犧牲利潤殺價競爭下的cost down。

CIS + Lens方案,有一個缺點和一個影響:

一個缺點是厚度高很多,第一代方案模組厚度大約0.8mm,第二代方案因為相機有物距+像距,為了縮小CIS晶片面積,也要有相當距離,厚度增加為3.6~4.0mm,厚度會影響電池大小,曾經被認為是嚴重的缺點,但經過這麼多手機使用第二代方案,拆解之後發現,現在手機螢幕面積本來就很大,電池面積並沒有螢幕這麼大,本來就有空間放指紋模組,雖然機構設計還是要配合,但手機內部空間足以容納CIS+Lens光學指紋模組厚度和體積,每款手機機構設計各有不同,CIS+Lens指紋模組也必須配合設計,下圖不同手機拆解下來的屏下指紋模組全是匯頂的CIS+Lens方案,每款模組設計都不相同。

一個影響就是因為整套解決方案,包括光學、機構、CIS感應器、指紋辨識演算法,是息息相關無法分開的,不像電容指紋晶片和模組可以分成兩個產業,原本電容指紋的晶片商,在CIS+Lens時代就變成了整套解決方案商,送樣、報價、模組設計、演算法修改,都是用整套模組的角度進行,雖然其中的Lens、塑膠Holder、軟板零件等還是外包設計、生產,但整套方案是由指紋晶片廠主導,未來競爭者增加後,客戶會不會拉走部分主導權變相殺價? 還要觀察,目前看不到這種狀況。

指紋資料最後送到一顆MCU based的Controller處理,推測裡面有embedded Flash裝載指紋辨識演算法,可針對不同的手機專案修改軟體,匯頂出給不同的手機款式,機構需要改變,但Controller都用同一顆GM185。

第二代CIS+Lens方案,匯頂領先量產,思立微第二(給OPPO),神盾第三(給Samsung),Synaptics是去年的第一代技術領先者,後來並沒有推出第二代CIS+Lens方案。

3. 超聲波屏下指紋辨識

Qualcomm用超聲波(ultrasound)原理,在LTPS TFT基板上塗佈(coating)壓電材料(Piezoelectric copolymer),發射(Tx)和接收(Rx)超聲波訊號,優點是安全性更好(可感應到真皮層)、可偵測活體生物特徵、適合做大面積感測器,雖然TFT基板成本比Silicon CIS便宜,但目前的小面積(6x6mm以內),整套方案成本遠比CIS +Lens高,TFT基板的成本優勢要在大面積感測的時候才能凸顯,而且超聲波只能用在Flexible OLED面板,不能用於Rigid OLED面板,且須配合Qualcomm AP處理器或專屬ASIC。Qualcomm的LTPS TFT和深超光電(Century)合作供應。

FPC(Fingerprint Cards)原本也有研發超聲波屏下指紋,但最近沒有量產進度消息,可能改推CIS based光學屏下指紋,FPC的超聲波和Qualcomm不一樣,Qualcomm需要在一片TFT基板平面上製作壓電材料,垂直向上打出超聲波並接收反射波,FPC稱這種為:2D感應器陣列產生2D指紋圖形,但FPC的方案不用平面基板,而是將數顆晶片呈現口字型安排在指紋區域週邊打出超聲波,FPC將這種方式稱為:1D感應器陣列產生2D指紋圖形,照FPC資料範例,這種方是理論上是最適合大面積的方式,因為不用增加材料,直接將口字範圍放大,就可以處理更大指紋辨識面積,不知道最後FPC能否完成研發順利量產。

資料來源:Fingerprint Cards

思立微去年曾發表用氮化鋁做壓電材料做成的壓電超聲換能器(PMUT), MEMS製程,尚未量產。

4. 拼接CIS+Lens大面積屏下指紋

現行的屏下指紋,都是定點小面積,為了要讓指頭放置正確位置,必須先點亮或啟動螢幕,圖形標示指紋辨識區域,再將指頭放上去解鎖,為了要將兩個步驟簡化為一個步驟,不用點量螢幕,不用眼睛看螢幕,直接憑感覺放置指頭解鎖,達到"盲解"效果,就必須將指紋辨識區域放大,大面積指紋辨識需求應運而生,加上面績夠大之後,還可支援雙指解鎖,安全性更高。

匯頂計畫2H19推出將四套CIS+Lens模組拼接成一個四倍指紋辨識面積的屏下指紋模組,可以想像因為四個模組都是現成的,硬體技術上應該不困難,成本變成四倍,難在軟體的整合,還有是否支援雙指解鎖,估計售價15~20美元。理論上可以拼接更多倍數的模組,但成本昂貴抵銷效益,而且手機內部空間也沒有辦法容納那麼多體積,也許四倍是一個剛好的組合,足以達到盲解的面積,卻不需要大(貴)到雙指解鎖,也讓手機內部空間勉強可以容納。

5. TFT Sensor大面積屏下指紋

這裡說的TFT-LCD不是當做螢幕(display),而是當作OLED螢幕下面的屏下指紋感應器。

上海籮箕(OXI)長期研發用TFT面板當感測器的指紋辨識方案,到了大面積屏下指紋時代,例如1/4螢幕、1/2螢幕、甚至全螢幕,這麼大面積的半導體感測器成本驚人,不可能實現,TFT感測器的成本優勢,就很適合大面積屏下指紋。OXI的方案也是光學式,和Tianma(天馬)合作研發製造a-Si TFT基板為基礎的TFT Sensor,這個面板只是半成本,因為不是當作顯示器(display)只是感測器(sensor),所以不需要color filter、backlight、光學膜等零件,TFT線路完成後,在上面製作光電二極體(Photodiodes)做為接受器(Rx),TFT線路將指紋的反射光,經由光電二極體轉換成灰階影像,傳給Controller上的演算法判讀,TFT面板需要一顆Gate IC驅動和一顆Read-out IC,原本TFT display的Source IC是將資料送到display,現在TFT sensor的Read-out IC和作用相反,是將資料從TFT Senor送出去給Controller,TFT Sensor方案的光學層是什麼結構,找不到資料,整個TFT Sensor感應器厚度在1mm以下,接近CIS+準直器第一代方案的厚度。因為資料量變多,Controller理論上要更快更強大,或者整合DSP block。

TFT Sensor/光電二極體 + 光學層 + Gate IC + Read-out IC + COF + 軟板 + Controller

預計OXI將於3Q19量產,聯想和小米是可能的客戶,Vivo的APEX概念機應該也是和OXI合作,但不清楚量產機的時間和方案。

下一代產品走向大面積屏下指紋,TFT Sensor屏下指紋如果只是定點小面積,成本比CIS+Lens高,但面績越放大,成本優勢就越明顯,1/4或1/2螢幕以上面積,TFT Sensor方案則是公認的標準解法,因此除了OXI之外,多家指紋辨識廠商都在研發類似結構的TFT Sensor大面積屏下指紋方案,包括匯頂、神盾、北方集創(ChipOne)、聯詠(Novatek)、思立微。關於a-Si TFT Sensor合作的面板廠,OXI用Tianma的,匯頂不知道,神盾可能用AUO(友達)的,集創北方用BOE(京東方)的,聯詠用Tianma的。Tianma長期和OXI合作之下,經驗應該最豐富,AUO和BOE則是長期都有研發自己的TFT Sensor技術和In-cell/On-cell面板內嵌式指紋辨識技術。

6. 適用於LCD螢幕的光學屏下指紋-Backlight打洞方案

以上談的屏下指紋技術,都只能用於OLED螢幕,因為要借用OLED自發光源,也利用OLED可以讓2~3%反射光穿透display被屏下指紋感應器接收的特性,LCD(包含a-Si TFT LCD和LTPS TFT-LCD)螢幕因為屏下指紋感應器和LCD display之間,有背光模組(backlight)隔開,透光問題需要解決。2019年之前,因為FoD手機多用於高階機種,高階機種本來大部分使用OLED螢幕,採用FoD指紋問題不大,2019年之後,FoD大為普及,往下侵蝕到中階主流手機市場,這部分很多用LTPS LCD甚至a-Si LCD螢幕,讓LCD螢幕光學屏下指紋的需求更為殷切,市場龐大。

各家LCD螢幕光學屏下指紋方案細節都沒有公開,只能從專利上猜測一下可能的做法,匯頂的專利,是將屏下指紋感測器上方的擴散板(light diffuser)打洞讓光線穿透,反射膜(reflector film)也一樣打洞,導光板不需要打洞,另外除了背光模組本身的LED側光源之外,還增加了一個額外光源,這個額外光源上方的擴散板和反射膜一樣要打洞透光,如果有俯視圖,猜測這些洞應該像矩陣陣列,如果反射膜改用比較透光的材料製作,也可以不打洞。專利上的屏下指紋模組光學層像是CIS+準直器/pinhole,推測理論上應該也可以改用CIS+Lens方案。當然,背板(LCD module frame)應該也要挖掉可容納整個指紋模組的面積,至於增加額外光源的理由為何? 可能是因為相對於OLED display的單純結構,LCD display背光模組中,還有擴散板、增亮膜、導光板、反射膜的多重阻隔,光線可能不夠,或者是背光模組處理過的光線不夠直接,需要額外光源直接向上發射並接收指紋向下的反射光。

LCD螢幕屏下光學指紋,目前還沒有人量產,成本不清楚,和OLED螢幕屏下光學指紋CIS+Lens方案比起來,應該要昂貴很多,因為兩種方案模組差不多,都是光學層(準直器或Lens)+感應器CIS,但是LCD螢幕屏下方案,還增加了額外光源和背光模組改造的成本,如果太過昂貴,讓手機使用LTPS LCD螢幕所省下來的成本,被改造背光指紋模組吃掉的話,還不如直接升級Rigid OLED螢幕加CIS+Lens方案有更好的賣相。

(便宜的LCD面板 + 昂貴的Backlight打洞方案) vs. (昂貴的OLED面板 +便宜的CIS+Lens方案)

目前LTPS LCD面板和Rigid OLED面板價差有限,若還要負擔Backlight改造成本,價差更小,而且OLED面板手機通常有更高價的市場定位。因此,這個LCD螢幕的Backlight改造指紋方案,能不能大量普及,有待觀察? 或者變成暫時性的方案,過渡到兩年後的LCD內嵌指紋方案成熟為止。

還有一個產業分工方面的阻力,因為很多LCD面板廠直接用open cell或大板出貨,不包含背光模組,如果LCD螢幕下光學指紋主要是靠指紋方案商和LCM/背光模組廠商,合作貢獻技術和價值的話,量產後LCD面板廠並沒有好處,因為價值在背光模組不在面板,方案研發和將來的手機design in時,面板廠沒有全力支持的動機,還不如把資源花在研發內嵌式指紋辨識,才能增加面板的附加價值。因此LCD螢幕屏下指紋雖然有廠商宣稱2H19量產,但2020~2021年能普及到什麼程度? 很難預估,成本和產業鏈的支持是關鍵。

7. 面板內嵌式(On-cell或In-cell)指紋辨識

指紋辨識的終級方案,是全屏辨識,並且感應器內嵌到面板裡面,指紋辨識方案商必須和display面板廠密切配合,2020年可能有人試量產,但最快2021~2022年才可能逐漸普及。最後的發展,會朝向面板全屏面、內嵌觸控和指紋、多指觸控和多指指紋辨識、DDI/Touch(或TDDI)和指紋controller整合成單晶片。目前幾家大面板廠應該都有和指紋方案廠合作研發內嵌式指紋辨識面板,On-cell或In-cell的位置,有好幾種方式,IHS Markit認為LCD面板的內嵌式方案,會比OLED面板更有發展的急迫性,因為LCD目前還無法做到FoD手機,LCD面板結構也更容易做到內嵌式指紋。

六、2019年競爭態勢

1. 匯頂光學FoD獨霸市場

匯頂2H18率先量產CIS+Lens方案,將市場價格大幅壓低,同時維持可觀利潤率,出貨量幾乎壟斷市場,2019年很可能取得四大中國品牌所有主流手機機種獨家供應商的地位,但因為市場需求量太大,機種數眾多,匯頂的RD/FAE資源人力未必足夠照顧好這麼多案子,加上客戶也需要分散供貨來源,四大品牌一些比較小量的案子,和其他小品牌手機廠的需求,有可能會因為匯頂照顧不過來,讓神盾和思立微取得一些訂單。

除了先進入市場的優勢之外,匯頂FoD產品辨識品質和辨識速度也是不斷進步、領先對手,網路上有些極限環境下的測試,匯頂辨識率都明顯領先,解鎖速度也最快。

預測匯頂2019年FoD模組出貨量約110M,市佔率約51%,假設年平均單價5美元,產值約560M美元,市佔率約38%,低於Qualcomm,因為Qualcomm雖然數量少於匯頂,但平均單價高,產值市佔率第一,匯頂第二。匯頂自從FoD模組量產之後,將全公司毛利率拉高到60%以上,因為匯頂還有高比例較低毛利率的螢幕觸控晶片和傳統電容式指紋辨識晶片,研判FoD模組毛利率高達65~70%,才能讓公司整體毛利率超過60%。

2. Qualcomm產值領先

Qualcomm去年量很少,2019年超聲波屏下指紋被Samsung Galaxy S10系列大量採用,加上2H19的Note 10採用的機會很高,預期2019年出貨量55~60M,市佔率26%排第二位,假設平均單價12美元,產值約680M美元,市佔率約46%排第一位。

小面積定點指紋應用,超聲波價格比光學CIS+Lens價格貴了2~3倍,又沒有第二供應商來源,Qualcomm必須證明產品確有昂貴的價值貢獻,否則在光學屏下指紋技術和成本快速進步之下,有被取代的疑慮。至於大面積指紋辨識應用,因為CIS+Lens方案做不到大面積(1/4以上),Qualcomm超聲波將和TFT Sensor方案競爭,目前還沒量產,看不出來誰優誰劣。

3. 思立微

2018年,思立微是繼Synaptics、匯頂之後,第三家量產FoD光學屏下指紋的廠商,但目前只有出貨一個機種R17/R17 Pro,或者稱為半個機種,因為R17/R17 Pro後半期又被匯頂拿回去了。1H19為止沒有新的機種量產,2H19有機會瓜分一些小量機種訂單。思立微之前在電容指紋市場屬於後進者,當時曾集中資源聚焦在華為身上(服務集中化策略),取得相當成果,猜測2019年思立微可能還是會把華為當作優先客戶。

4. 神盾

神盾是第四家量產FoD光學屏下指紋的廠商,2019年取得Samsung Galaxy A系列幾個機種訂單,A50/A70/A80已經陸續量產,A90繼續用神盾的機會很高,估計全年出貨量約40~55M,FoD出貨量排名第三,次於匯頂和Qulacomm,能否攻下一、兩款中國四大品牌的主流機種,將影響2H19出貨量的關鍵,另外,為了爭取時效,神盾出給Samsung的機種採用韓國Suprema公司的演算法(Qualcomm出S10也是用這家演算法)。神盾的CIS+Lens光學屏下指紋方案,和匯頂不同的地方:

(1)出Samsung機種用Suprema演算法,出其他客戶用自己的演算法,匯頂都是用自己的演算法

(2)Controller和CIS整合成單晶片,A50拆解圖中,並沒有看到獨立的Controller,匯頂目前都是用單顆Controller GM185,兩種方式在成本和彈性上各有利弊

匯頂光學屏下指紋產品和量產經驗都優於神盾,Samsung為何選擇神盾不用匯頂? 很多人懷疑神盾報價低主要原因,因為CIS+Lens光學屏下指紋成本低利潤高,犧牲一些利潤還是可維持50%毛利率,而且神盾又是後進者,報價比領導者低一點不無可能,但也可能是因為Samsung希望得到供應商的全力支援,匯頂已經有很多案子在手上,Samsung找匯頂未必能分配到想要的研發和量產資源的支持,找神盾,一定是傾全公司資源挹注給Samsung,神盾在產品無法和匯頂差異化之下,這也是一種服務集中化策略。

七、結論

2019年FoD指紋辨識產業是一個爆發成長的時期,而且競爭者少,幾家廠商都可以享受很好的利潤,2020年競爭者可能增加2~3家,價格會降低,但市場份額應該還是高度集中化,價格應該還是會讓領先群有合理利潤,加上2020年有幾個新技術將起量,包括大面積TFT Sensor屏下指紋、LCD螢幕屏下指紋,單價更高、市場更擴大、技術挑戰也更大,是充滿機會的一年,整體看,2019~2020這兩年都將是FoD螢幕指紋產業的好年。

2019年3月18日 星期一

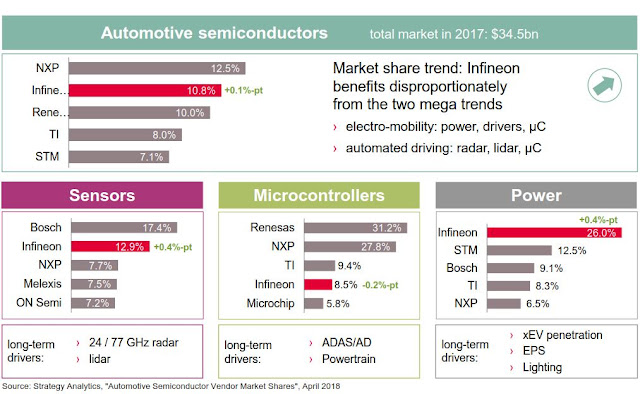

Infineon 4Q18財報之不完整摘要

2019/2

4Q18營收+11% YoY

BB ratio 1.1

1. Automotive(ATV): -2% QoQ, +10% YoY, BB ratio 1.1

2. Industrial Power Control(IPC): -2% QoQ, +19% YoY, BB ratio 1.1

3. Power Management & Multimarke(PMM)t: -5% QoQ, +13% YoY, BB ratio 0.9

4. Digital Security Solutions(DSS): -9% QoQ, -8% YoY, BB ration 1.3

唯一BB ratio <1 amp="" font="" ndustrial="" ommunication="" omputing="" onsumer="" ower="" segment="" sensors="" style="background-color: yellow;">PMM領域和台灣的重疊度相對比較高。

1Q19 Guidance

F2019 Guidance (F2019=4Q18~3Q19)

4Q18營收+11% YoY

BB ratio 1.1

1. Automotive(ATV): -2% QoQ, +10% YoY, BB ratio 1.1

2. Industrial Power Control(IPC): -2% QoQ, +19% YoY, BB ratio 1.1

3. Power Management & Multimarke(PMM)t: -5% QoQ, +13% YoY, BB ratio 0.9

4. Digital Security Solutions(DSS): -9% QoQ, -8% YoY, BB ration 1.3

唯一BB ratio <1 amp="" font="" ndustrial="" ommunication="" omputing="" onsumer="" ower="" segment="" sensors="" style="background-color: yellow;">PMM領域和台灣的重疊度相對比較高。

1Q19 Guidance

Revenues in 1Q19 to remain flat QoQ.

ATV and DSS to grow QoQ, IPC flat QoQ, PMM to decline by a mid-single-digit %

"At the midpoint of the guided revenue range, we

expect a segment result margin of 16% of sales, burdened by annual price

declines in particularly in ATV and DSS, which usually occur in the first

calendar quarter, and some inventory corrections."

即使需求很強(BB ratio達到1.1X and 1.3X)的ATV和DSS segment,還是有例行的年度價格下降和庫存調整

F2019 Guidance (F2019=4Q18~3Q19)

"Adding together the actual figures for the

first(4Q18) and our projections for the second quarter(1Q19), plus our expectations of a

decent seasonal recovery in late spring, early summer, we should be able to

reach the lower end of the range that we guided for in November, which was 11%

plus or minus 2 percentage points. In other words, we expect annual revenue

growth of around 9%, meaning that Infineon will again significantly outgrow

both the total semiconductor market as well as its particular market segments."

和2018/11月公佈F2019可成長11%的guidance +-2%比較,2019/2的F2019 guidance位於下緣,降到+9% YoY。ATV還是最強,PMM較弱,DSS衰退。

2018年底PMM通路庫存上升5~10%,1Q19因此出貨下降,尤其是低電壓low power PMM領域產品,但價格沒有被影響,還是平穩,預期1Q19季底恢復正常

在建中的Villach 12"新廠,將增加明顯得power semiconductors產能,預計2020年中設備移入,early 2021年量產,主要技術產品為IGBT和MOSFET for all end markets,不是只有汽車用,是所有應用領域,表示Infineon並未放棄PMM PC、手機、consumer市場

12"新廠產能逐年擴增,依照Infineon的規模屬於$4bn等級,假設年成長率9%的情況下,五年可以滿載,產出$2bn的營收,超過現在年營收的一半。這個產能擴增是很大的。

未來五年,Infinieon計劃CMOS邏輯產品外包比例從~50%增加到~70%,但Power類產品,因為foundry產能有限,主要靠自有產能擴建來支應。整體前段晶圓製造外包比例將從~22%提高到~30%。

Infieon在:MOSFET的市佔率高達26%,比第二名的ON Semi高出一倍多。

Infieon在:MOSFET的市佔率高達26%,比第二名的ON Semi高出一倍多。

整個二月份Infineon法說釋出的訊息,包括: 看好汽車長期需求成長、汽車和IPC用部分高壓產品,還是屬於供應吃緊,產能分配,但其他一般產品供需鬆動,庫存需要清理,尤其是PMM領域,但Infineon認為一、兩季之後,將恢復正常,下半年會比較好。

"ATV is expected

to grow faster than group average. IPC should see growth at -- and PMM below

the average for the group. DSS revenues are expected to decline by a low to

mid-single-digit percentage."

2018年底PMM通路庫存上升5~10%,1Q19因此出貨下降,尤其是低電壓low power PMM領域產品,但價格沒有被影響,還是平穩,預期1Q19季底恢復正常

整體CAPEX下降,主要在Dresdent廠和Kulim廠,建設中的Villach新廠不受影響,預計2021年量產

加速投資在high voltage MOS and IGBT相關設備,因為需求很強,still in allocation

PMM雖然demand差,但公司有外包,減輕自有工廠的衝擊(意味先降外包訂單),但是自有工廠還是有受影響而無法滿載, "we do see some underutilization in our own factories, mainly Dresden 200 as well as Temecula a little bit in the back end, but again most of it is at th outsourced - in the oursourced volumes"

庫存上升主要在PMM領域,low-voltage MOSFETs,需要一到兩季清理

預期汽車數量年度成長只有1%,但是傳統汽車衰退,xEV and ADAS成長,並且content提高

And it's extremely important to highlight that,

especially in Automotive, a lot of the second half ramps we are foreseeing

really is centered around these fast-growing themes. There is still a

significant gap between the customer demand and what we can ship. And by virtue

of ramping our capacity for xEV and ADAS and also bringing AURIX up, we can

basically deliver the bulk of the growth in ATV. And this is why we are so

confident about the second half recovery in ATV. It's not so much driven by an

assumption that unit growth will kick back into gear.

We have still products in strong allocation. So there lead times are still rather high, whereas in other areas lead times have come down quite substantially. So it's a spread picture anywhere between regular lead times and still very high lead times for some of our items.

針對吃緊的品項,F2H19(2Q19~3Q19)會擴充更多產能來滿足需求,因為之後lead time也會縮短

And these items are in particular the structural growth drivers that we've mentioned earlier, whereby Dominik said that we will be bringing on more capacity in our, in the second half of the year. And so, therefore, chances are that the lead times will come down later in the year but certainly not now on these areas.

12"(300mm) Dresdon廠現有產能fully loaded,預計到2021年產能呈現線性成長

And these items are in particular the structural growth drivers that we've mentioned earlier, whereby Dominik said that we will be bringing on more capacity in our, in the second half of the year. And so, therefore, chances are that the lead times will come down later in the year but certainly not now on these areas.

12"(300mm) Dresdon廠現有產能fully loaded,預計到2021年產能呈現線性成長

12"新廠產能逐年擴增,依照Infineon的規模屬於$4bn等級,假設年成長率9%的情況下,五年可以滿載,產出$2bn的營收,超過現在年營收的一半。這個產能擴增是很大的。

未來五年,Infinieon計劃CMOS邏輯產品外包比例從~50%增加到~70%,但Power類產品,因為foundry產能有限,主要靠自有產能擴建來支應。整體前段晶圓製造外包比例將從~22%提高到~30%。

整個二月份Infineon法說釋出的訊息,包括: 看好汽車長期需求成長、汽車和IPC用部分高壓產品,還是屬於供應吃緊,產能分配,但其他一般產品供需鬆動,庫存需要清理,尤其是PMM領域,但Infineon認為一、兩季之後,將恢復正常,下半年會比較好。

2019年2月27日 星期三

Alpha & Omega (AOSL) 4Q18財報之不完整摘要

4Q18財報

營收US$114.9M,flat QoQ, +11% YoY

靠高價值新產品的成長抵抗市場挑戰

MOSFET營收US$93M, +1% QoQ, +10% YoY

Power IC營收US$19M, flat QoQ, +23% YoY

(大部分是MOSFET,和台灣MOSFET design houses很像,只是AOSL是IDM)

Computing 49%, Consumer 16%, Power Supply/Industrial 19%, Communication 14%, Service 2%

(AOSL的應用領域比例,和台灣MOSFET公司非常接近,都是中低壓PC/Consumer應用比較多)

Non-GAAP Gross Margin 29.2% (前季29.7%),去年同期27.4%

不含重慶廠 ramp up costs US$3.5M

Non-GAAP OPEX excluded 重慶廠 pre-production expenses US$3.7M

重慶12"晶圓廠持股51%

1Q19開始ramp up封測生產線,開始product sampling和客戶qualification process

home appliances和smartphone applications需求持續疲弱,1Q19擴展到high-end smartphone需求,客戶在降低庫存,讓AOSL必須調整生產計劃,中美貿易戰也有影響。

4Q18 AOSL在home appliances和smartphone applications市場贏得一些策略客戶訂單、在Computing市場擴大佔有率,並且在high-end Tablet產品BOM表中擴大供貨佔比。

經過這些調整,對AOSL來說,需求還是超過產能,Oregon fab滿載生產,期望ramping重慶廠之後能滿足需求。

AOSL的優勢在於R&D能力、1800個全球專利(包含申請中)、Total solution components(MOSFET、IGBT、Power IC)、deep system-level application know-how。

Computing (48%): 4Q18 +11% QoQ/+26% YoY

Growth by expanding BOM content

Power IC for Vcore

Design wins for latest graphics card platform

New global tablet OEM,切入Communication客戶的Tablet battery protection business.

1Q19還是有 CPU缺貨問題,預期2Q19解決

We are adjusting our forecast of Computing business marginally down for 1Q19.

Consumer (16%), 4Q18 -13% QoQ/+12% YoY

4Q18衰退因為TV季節因素和Chinese home appliance需求疲弱

IGBT仍有斬獲

IGBT 2018全年成長40% YoY,2019年也會有類似的成長

Gainning market sahre in refrigerator applications

New customers for Chinese home appliance market

Design wins for premium TV

We allocate more capacity and expect healthy growth in the Consumer segment for 1Q19

Power Supply and Industrial (20%), 4Q18 +2% QoQ/+7% YoY

Momentum for medium voltage product line

The trend for Quick charger and USB PD charger increasing voltage and current which requires more efficient MOSFET with higher ASP.

Even the near-term softening in the smartphone market, we expect our quick charger business to expand in 2019.

A slight decrease in this segment in 1Q19.

Communication (14%), 4Q18 -11% QoQ/+10% YoY

需求持續疲弱,中國手機客戶調整庫存,但有得到新的全球手機品牌客戶,3Q18得到一家,4Q18得到第二家,1Q19持續放量,此外也有一些5G電信設備design wins

有信心1Q19是通訊業績的谷底,2Q19回升

1Q19 guidance

營收US$109~113M

Gross margin 25.2%+-1%

Non-GAPP Gross margin 28.5%+-1%

不含重慶廠ramp up cost US$3.2M,另有US$4.4M ramp up cost認列在OPEX

已經看到2Q19客戶訂單有回升,包含中國客戶和全球客戶,手機市場回升,加上CPU不在缺或,讓PC市場也回升

We did see some adjustments in 4Q18 in terms of booking and backlog.

Double booking clean up. Some customers especially in China smartphone customers are adjusting their booking.

Seeing fresh bookings from our new design wins.

Right now, after all those adjustments and then our backlog is still ahead of our capacity at this moment.

For 12" fab, trial production in 4Q18, sampling out in 1Q19, ramping up in 2Q19 maybe or 3Q19 certainly

Currently, our capacity is around US$115M range. The next wave of the capacity increase will depend on the ramp of 重慶12"廠,we want to ramp that fab and gradually in 2019 to fulfill the demand and fuel our growth. Some customers may qualify faster. Even right now, we've already received the first order from customers. We sill need sometime to qualify with customers. So I will say that probably in a quarter or two, we should be able to see some ramp up.

During the ramp up time, I would not expect to see a cost benefit, actually to the contrary. Once we ramp up to that first phase capacity, I would expect our 12" fab wafer cost neutralize with our 8" fab wafers and so.

現有8" fab在美國Oregon, 可創造目前約US$115M per quarter的營收,重慶12" fab Phase 1可創造額外US$150M營收,因為AOSL是IDM,本身有產品和終端客戶,不像foundry需要透過fabless讓產能得到出海口,因此在ramp up的過程,應該會比foundry快些。

營收US$114.9M,flat QoQ, +11% YoY

靠高價值新產品的成長抵抗市場挑戰

MOSFET營收US$93M, +1% QoQ, +10% YoY

Power IC營收US$19M, flat QoQ, +23% YoY

(大部分是MOSFET,和台灣MOSFET design houses很像,只是AOSL是IDM)

Computing 49%, Consumer 16%, Power Supply/Industrial 19%, Communication 14%, Service 2%

(AOSL的應用領域比例,和台灣MOSFET公司非常接近,都是中低壓PC/Consumer應用比較多)

Non-GAAP Gross Margin 29.2% (前季29.7%),去年同期27.4%

不含重慶廠 ramp up costs US$3.5M

Non-GAAP OPEX excluded 重慶廠 pre-production expenses US$3.7M

重慶12"晶圓廠持股51%

1Q19開始ramp up封測生產線,開始product sampling和客戶qualification process

home appliances和smartphone applications需求持續疲弱,1Q19擴展到high-end smartphone需求,客戶在降低庫存,讓AOSL必須調整生產計劃,中美貿易戰也有影響。

4Q18 AOSL在home appliances和smartphone applications市場贏得一些策略客戶訂單、在Computing市場擴大佔有率,並且在high-end Tablet產品BOM表中擴大供貨佔比。

經過這些調整,對AOSL來說,需求還是超過產能,Oregon fab滿載生產,期望ramping重慶廠之後能滿足需求。

AOSL的優勢在於R&D能力、1800個全球專利(包含申請中)、Total solution components(MOSFET、IGBT、Power IC)、deep system-level application know-how。

Computing (48%): 4Q18 +11% QoQ/+26% YoY

Growth by expanding BOM content

Power IC for Vcore

Design wins for latest graphics card platform

New global tablet OEM,切入Communication客戶的Tablet battery protection business.

1Q19還是有 CPU缺貨問題,預期2Q19解決

We are adjusting our forecast of Computing business marginally down for 1Q19.

Consumer (16%), 4Q18 -13% QoQ/+12% YoY

4Q18衰退因為TV季節因素和Chinese home appliance需求疲弱

IGBT仍有斬獲

IGBT 2018全年成長40% YoY,2019年也會有類似的成長

Gainning market sahre in refrigerator applications

New customers for Chinese home appliance market

Design wins for premium TV

We allocate more capacity and expect healthy growth in the Consumer segment for 1Q19

Power Supply and Industrial (20%), 4Q18 +2% QoQ/+7% YoY

Momentum for medium voltage product line

The trend for Quick charger and USB PD charger increasing voltage and current which requires more efficient MOSFET with higher ASP.

Even the near-term softening in the smartphone market, we expect our quick charger business to expand in 2019.

A slight decrease in this segment in 1Q19.

Communication (14%), 4Q18 -11% QoQ/+10% YoY

需求持續疲弱,中國手機客戶調整庫存,但有得到新的全球手機品牌客戶,3Q18得到一家,4Q18得到第二家,1Q19持續放量,此外也有一些5G電信設備design wins

有信心1Q19是通訊業績的谷底,2Q19回升

1Q19 guidance

營收US$109~113M

Gross margin 25.2%+-1%

Non-GAPP Gross margin 28.5%+-1%

不含重慶廠ramp up cost US$3.2M,另有US$4.4M ramp up cost認列在OPEX

已經看到2Q19客戶訂單有回升,包含中國客戶和全球客戶,手機市場回升,加上CPU不在缺或,讓PC市場也回升

We did see some adjustments in 4Q18 in terms of booking and backlog.

Double booking clean up. Some customers especially in China smartphone customers are adjusting their booking.

Seeing fresh bookings from our new design wins.

Right now, after all those adjustments and then our backlog is still ahead of our capacity at this moment.

For 12" fab, trial production in 4Q18, sampling out in 1Q19, ramping up in 2Q19 maybe or 3Q19 certainly

Currently, our capacity is around US$115M range. The next wave of the capacity increase will depend on the ramp of 重慶12"廠,we want to ramp that fab and gradually in 2019 to fulfill the demand and fuel our growth. Some customers may qualify faster. Even right now, we've already received the first order from customers. We sill need sometime to qualify with customers. So I will say that probably in a quarter or two, we should be able to see some ramp up.

During the ramp up time, I would not expect to see a cost benefit, actually to the contrary. Once we ramp up to that first phase capacity, I would expect our 12" fab wafer cost neutralize with our 8" fab wafers and so.

現有8" fab在美國Oregon, 可創造目前約US$115M per quarter的營收,重慶12" fab Phase 1可創造額外US$150M營收,因為AOSL是IDM,本身有產品和終端客戶,不像foundry需要透過fabless讓產能得到出海口,因此在ramp up的過程,應該會比foundry快些。